Esta semana vengo a saldar una deuda antigua con un lector que me preguntaba

sobre esta compañía. Una compañía de 2370 Mn€ de capitalización y que en este

parámetro está por encima de valores tan frecuentemente nombrados en el IBEX

como Gamesa, Sacyr, Abengoa, Indra, FCC, BME, Bankinter, Mediaset, OHL,

Técnicas Reunidas y Acerinox. Hablamos de PROSEGUR (PSG).

Como es

habitual, el objetivo de este análisis es determinar la aptitud de esta empresa

para formar parte de la cartera de acciones que estamos construyendo para poder vivir

del dividendo. Comencemos con el análisis.

PSG:

En 1976, nace Prosegur de

la mano de Herberto Gut, apostando

por un sector incipiente en España, la Seguridad Privada, centrándose

inicialmente en las grandes superficies, las centrales eléctricas y las

instalaciones industriales.

En 1980,Prosegur abre en

Lisboa su primera delegación fuera de España como punto de partida de su

política de expansión internacional. Esta política continúa en el año 1982

cuando, a través de la adquisición de pequeños operadores del sector, Prosegur

inicia una etapa de crecimiento y consolidación en el mercado español.

En 1987, Prosegur sale a

cotizar a Bolsa.

En 1992, se crea la

división de Alarmas permitiendo a la Compañía ampliando la cobertura a todos los sectores en

el ámbito de la seguridad privada.

En 1995, entra en el

mercado italiano con Prosegur Roma y comienza su expansión por Latinoamérica

con servicios de vigilancia.

En 2001, Prosegur entra en

el mercado francés con la adquisición de Cinieri

y consolida su posición en los principales países latinoamericanos con la

incorporación de Jucandella.

Durante 2005, Prosegur adquiere

el Grupo Nordés y genera Nordés-Prosegur Tecnología, una compañía enfocada en

sistemas electrónicos de seguridad y protección contra incendios. Adquiere CESS en España y refuerza el liderazgo

en España. A nivel internacional, se adquieren las compañías brasileñas de

transporte Preserve Segurança y Transpev, convirtiéndose en la primera

compañía del mercado de la seguridad privada en Brasil. Así mismo, abre un

nuevo mercado con su entrada en Rumanía.

En 2006, adquiere,

las compañías Escol en Portugal y Fireless en Argentina.

En 2007, continúa con su

política de adquisiciones y compra en el área de vigilancia Colombia Thomas Greg & Sons

Transportadora de Valores S.A, empresa dedicada a la Logística de Valores,

Gestión de Efectivo y Gestión de Cajeros. En Europa, Prosegur adquiere IVRI en Italia y Crisegur en España. El año se cierra con la adquisición en el área

de tecnología de la compañía española IASA.

Durante 2008, Prosegur adquiere Ryes en México en el área de vigilancia – especialización en

custodia de mercancía en tránsito. En el área de seguridad residencial,

adquiere en Chile la compañía Telemergencia.

En 2009, Prosegur adquiere

en el área de vigilancia Norsergel y

Centuria en Brasil y Blindados SLR en Uruguay. En Europa,

adquiere la compañía francesa Valtis.

Así mismo, en Perú compra ORUS en el

área residencial y de vigilancia, y Punta

System en el área residencial en Uruguay. Por último, adquiere en el área

de tecnología, Setha en Brasil, Segmatic en Chile y GIASA en Argentina.

En 2010, adquiere la

cartera de Vigilancia Activa de la compañía francesa Maison de la Securité y a Tellex

en Argentina.

En 2011, Prosegur entra en

el mercado asiático con la adquisición de Prosec,

en Singapur y a la empresa alemana SecurLog, compañía especializada en

Logística de Valores.

En 2012, Prosegur refuerza

su liderazgo en Latinoamérica con la adquisición de Nordeste Segurança y Transbank

en Brasil y la adquisición de Segura

en Uruguay.

Queda claro, con este

detalle histórico, la forma en la que la compañía crece de forma habitual: Comprando.

Esto tiene sus pros y sus contras... ya los veremos más tarde.

Actualmente y tras todas

estas compras, Prosegur la forman

142 sociedades, donde Prosegur Compañía de Seguridad S.A. es la sociedad

dominante y 141 dependientes y cuenta con 35 años de esperiencia. PSG es la tercera empresa de

seguridad privada del mundo con 2.809 millones de euros de ventas en 2011.

Cuenta con más de 150.000 empleados en más 400 sedes repartidas en 15 países.

Prosegur

presta servicio a un total de 336.000 clientes. Más de 28.000 empresas e

instituciones, 126.000 negocios y comercios y 182.000 hogares y personas.

La compañía se encuentra estructurada en cuatro líneas de

negocio, ofreciendo soluciones globales de seguridad.

Vigilancia:

El área de vigilancia activa está presente en todos los

países donde se encuentra Prosegur, a excepción de Colombia, con un

posicionamiento relevante en estos mercados. Incluye una gran variedad de

servicios de seguridad -Consultoría de Seguridad, Seguridad Aeroportuaria,

Seguridad en Grandes Eventos, Vigilancia Dinámica, Geolocalización y

Seguimiento GPS, Protección de Transporte de Mercancías o Centros Móviles de Control.

Logística:

La actividad del área de Logística de Valores y Gestión de Efectivo contempla desde la recepción de pedidos, la

planificación de los mismos y su ejecución hasta el conteo, procesado y

preparación del efectivo hasta su posterior entrega. El cliente puede seguir el

proceso a través de la monitorización de la red de cajeros que Prosegur pone a

la disposición del cliente. Cuenta con más e 3.800 blindados, que disponen de

las tecnologías GPS, GPRS, RFID o Bluetooth que aseguran la información en

tiempo real de

cualquier detalle para el cliente.

Tecnología:

Área que agrupa la

actividad de diseño, instalación y mantenimiento de sistemas integrados de seguridad

y protección contra incendios.

Seguridad Residencial y Pymes:

Ofrece servicios de

seguridad para hogares, comercios y pequeñas y medianas empresas, como alarmas, videovigilancia, proyectos

de instalación personalizados, sistemas de seguridad adaptados a las necesidades de cada cliente; evaluación de

riesgos y chequeos periódicos; alarmas técnicas para siniestros; domótica; seguridad perimetral; servicio de intervención inmediata, etc.

Entre los accionista significativos cabe destacar a:

Cantillon Capital

Management LLC: 3,05%

Corporación Financiera

Alba: 10,006%

Fidelity Investment Trust:

5,007%

FMR LLC: 5,94%

Mirta María Giesso Cazenave:

5,626%

Helena Revoredo: 50,11%

Comentar que tras la desaparición

de Humberto Gut en un accidente de coche y tras un proceso no sencillo de

sucesión la Sra. Revoredo tomó las riendas de la compañía como Presidente. Su

hijo Christian Gut fue nombrado Consejero Delegado.

A fecha del 28/11/2011 PSG declaraba ante la CNMV estar en posesión de

un 7.085% de autocartera.

Para completar la idea que

tenemos de la empresa, me gustaría comentar la distribución de sus ventas.

El conjunto de Europa y Asia

(de reciente entrada) representa el 41,8%, siendo el restante 58,2% de origen

latinoamericano. La distribución de ventas por divisiones es como sigue:

Ventas 1S-2012 (Mn€)

|

Europa y Asia

|

Latinoamérica

|

Vigilancia

|

449

|

358

|

Logística

|

183

|

568

|

Tecnología

|

101

|

94

|

Con respecto al año

pasado, las ventas se han incrementado un 15% en Europa y un 50% en LatAm,

alcanzando la cifra total de 1753 Euros al semestre (un 33% superior y siempre

respecto del mismo periodo del año anterior). Destacando que más de dos

terceras partes del crecimiento se debe a un crecimiento inorgánico (nuevas adquisiciones).

Como nota negativa al

crecimiento, merece la pena destacar el estrechamiento de márgenes, pasando del

9,6% al 7,9%. El margen se ve especialmente afectado en Europa, donde la

reducción es muy significativa (del 4,7% al 1,5%). En LatAm también se han

bajado los márgenes, pasando del 14,3% al 12,4%.

Este primer semestre

también muestra una reducción del Beneficio Por Acción (BPA) del 4.6%.

Comentábamos hace unos

párrafos que el crecimiento vía adquisiciones tenía sus pros y sus contras:

Entre los pros:

- Es un crecimiento rápido

y de un instante a otro se pasa de no tener presencia a tener operativa total o

en caso de tener presencia a multiplicar la presencia de golpe.

- Si la compra es meditada

y estudiada se debe conocer la situación de la que se compra y debe haber un

plan para explotar las capacidades compradas.

- Se tiene acceso a

mercados que quizás están regulados o tienen barreras de entrada (marcas

conocidas, tamaño mínimo...etc.).

-Entre las contras:

Entre las contras están

los costes en primer lugar de la adquisición (si no se tiene efectivo hay que

endeudarse). A esto hay que sumar los costes de integración de las

organizaciones (administración, supervisión, operativa...etc.), posibles

problemas ocultos no descubiertos hasta después de la compra, etc.

Aún con la bajada en los

márgenes reciente, Prosegur lo ha venido haciendo bien hasta ahora en las

compras integrando las empresas adquiridas, sin embargo, se ha visto obligado a

depender de crédito para comprar:

La deuda neta a fecha de

cierre del primer semestre de 2012 asciende a 555 Mn€, mientras que a cierre

del primer semestre de 2011 era de 174 Mn€.

Es cierto que las compras

permiten crecer e incrementar las ventas de golpe, mientras las ventas se han

incrementado un 33%, el resultado neto ha caído un 9.1% y la deuda se ha

incrementado un 218%.

1. Revisión de

parámetros de interés:

En la actualidad PSG tiene

una rentabilidad por dividendo (RPD) de 2,65%. Presenta un PER2011 de 13,6

y un Número de Graham 2,63. Por lo que desde el punto de vista de Graham

la acción no está barata.

2. Beneficio por

Acción (BPA):

El BPA, tras un periodo

errático entre 2004 y 2005 (debido a la amortización del fondo de comercio de las sociedades del norte de Francia y la cancelación del último pago de Jucandella) muestra un crecimiento razonable, más

aún considerando el entorno de crisis en el que se desenvuelve Europa en los

últimos años. El crecimiento vía adquisiciones no ha sido suficiente para

seguir incrementando los beneficios a doble dígito como en los años

precedentes. Las revisiones más favorables que he encontrado hablan de

crecimientos en los próximos años no superiores al 8%.

3.

Evolución del dividendo:

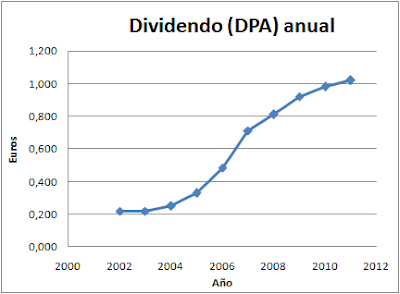

La curva del Dividendo por Acción (DPA) muestra una

evolución buena. Sin embargo, se observa un deterioro en el crecimiento del dividendo

en los últimos años. Sin duda, el depender todavía de buena medida de los

ingresos nacionales no es algo positivo, España representa el 27% del negocio y

junto con Portugal (4,1% del total) son los únicos países que no han

experimentado crecimientos en sus ventas.

El promedio de incremento

del Dividendo en los últimos 3, 5, 7 y 10 años es del 8%, 16%, 23% y 19%

respectivamente. Por lo que si bien de forma generalizada ha crecido menos que

el DPA, no espero crecimientos más allá del 5-8% en los próximos años, más aun

teniendo en cuenta la deuda creciente.

4. Payout:

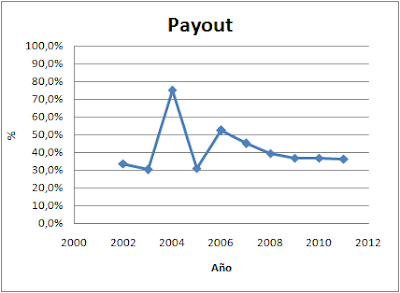

La gráfica de payout

describe básicamente a una empresa que sabe cuidarse para épocas malas,

manteniendo un payout bajo, lo cual ayudará a mantener el dividendo en caso de

circunstancias económicas adversas como las actuales.

Sin embargo, la deuda

creciente me hace pensar que debido al encarecimiento del mercado de deuda

generalizado para dedicará buena parte de la caja a ir cubriendo los pagos de

dicha deuda en lugar de incrementar el payout para mantener dividendo. Quizás

realice un movimiento mixto, incremento un poco el payout y mantenga o aumente

ligeramente el dividendo para compensar un posible descenso de los beneficios.

Como comentábamos

anteriormente la gráfica de payout no muestra la realidad de la empresa, ya que

se ha dedicado mucho más importe del que realmente refleja la gráfica a causa

de la diferencia entre los ingresos reales y los anotados en sus cuentas como

consecuencia de la normativa contable.

5.

Análisis Técnico:

Técnicamente la acción se

encuentra acotada dentro de un canal que comenzó en canalizada desde finales de

los 90 y tras un doble intento de superar la zona de los 4,5€ (45€ antes del

split del pasado Julio), la acción se encuentra describiendo una pauta bajista,

cotizando por debajo de la media de 30 semanas y con la media de los últimos 30

días bajista. Aunque es de destacar que la media de 30 semanas se ha aplanado

considerablemente en los últimos meses.

Aún con todo, no se debe

entrar técnicamente hasta que se sobrepase esa media, que actualmente pasa por

los 3,90€ y se le debe poner un filtro que realmente sería un indicativo de

fortaleza en la subida que sería la superación de los 4,20€. Si bien, es de destacar

que la posible subida no sería sencilla por encontrarse cerca de la zona de

máximos históricos de 4,50€.

De producirse este

escenario favorable, nos encontraríamos la acción en subida libre y como única

referencia la parte superior del canal antes mencionado que pasaría por los

5,50€.

El estocástico mensual se

muestra un indicador bastante fiable en esta acción como se puede ver en la

gráfica, con hasta 4 señales de acierto por ningún fallo. Sin embargo, la

situación actual del indicador no invita a una continuidad de las subidas, sino

más bien al contrario, por lo que el escenario más probable (que no tiene

porque parecerse a la realidad) es el de la continuidad de las bajadas hasta

los soportes situados en 3,30 y 2,60 en siguiente instancia. Precio, además

coincidente casualmente con el número de Graham.

Resumiendo, Prosegur es

una compañía que cumple todos los criterios de entrada (PER,

RPD, aunque por poco, payout y continuidad en el reparto), sin embargo, el

estancamiento en el crecimiento del dividendo y las bajas perspectivas de

crecimiento del mismo en años próximos me hacen descartar esta compañía como

para formar parte de mi cartera de acciones actualmente. Reconsideraría esta posición

en caso de que la acción bajara de la zona de 2,60 € (RPD 4%) y disminuyera la

deuda actual, si bien, aún así requeriría un segundo análisis.

Espero que os guste este

análisis y recordad suscribiros al blog mediante RSS feed, e-mail, facebook o

twitter. Además podéis utilizar los marcadores sociales (digg, meneame, etc.)

que os comentaba el otro día para difundir este análisis.

Saludos

Entradas relacionadas:

buenos dias .completisimo me leiste el pensamiento la analice ayer.y coincidimos .pienso en acx.gracias

ResponderEliminarHola.

EliminarGracias por tu comentario. ACX es una empresa cíclica, pero me la apunto.

Saludos

Hola DD.

ResponderEliminarAyer recibimos una buena cantidad de BME que en este moimento se queda en liquidez esperando que pase el temporal alcista y el agua vuelva a su nivel normal para comprar. Pienso en EBRO, ACERINOX, DFG, o reinvertir en BME aunque en este caso me entra la duda de que se produzca una fuerte corrección hacia los 15 €.

Por lo demás la semana próxima EBRO y DFG reparten dividendo trimestral.

En cuanto al valor analizado hoy, comparto contigo que se encuentra bastante caro en este momento. Aunque en su día estuvo en mi radar nunca llego a convencerme del todo para entrar.

Un saludo a tofdos y buen fin de semana.

Hola Edu.

EliminarPues estamos igual. Por ahora, sigo aumentando liquidez para dar un mordisco o dos en breve. No veo demasiadas compañías mejor que BME (muy a pesar de que el Gobiernos se empeñe en ponerle piedras en el camino).

Muchas gracias por tu visita y buen fin de semana.

Estupendo análisis, como siempre. Por cierto en "Próximos Dividendos" figura el de ACERINOX del 05/10/2012 como Complementario. Creo que el Complementario se pagó el 5 de Julio. También creo que el próximo no es un dividendo sino una Emisión y es 0,10 € neta y sin retención fiscal, como suele hacer todos los años. Este ingreso se declara como descuento en el precio de compra de las acciones cuando las vendamos.

ResponderEliminarUn saludo y suerte a todos,

Hola Pedro.

EliminarTienes toda la razón, ... se espera la habitual prima de emisión de 0,1€ por acción de todos los años. Corregido.

Gracias por el aviso y buen fin de semana.