Esta semana analizamos una compañía de unos 2.900 millones de euros de capitalización y que se desenvuelve en

sectores tan dispares como una naviera, una bodega, una gestora de fondos y una

renovable. Hablamos de ACCIONA

(ANA).

(ANA).

Como es habitual, el

objetivo de este análisis es determinar la aptitud de esta empresa para formar

parte de la cartera de acciones que estamos construyendo para poder vivir

del dividendo. Comencemos con el análisis:

ANA:

Comienza

el análisis con una revisión rápida de la historia de la compañía

En 1931 el ingeniero de caminos José

Entrecanales Ibarra y el empresario sevillano Manuel Távora fundan Entrecanales y Távora.

Por otro lado, en 1862 se fundó la

Compañía de los Ferrocarriles de Medina del Campo a Zamora y de Orense a Vigo

(MZOV), que no será hasta 1978 cuando se fusiona con Cubierta y Tejados

(compañía fundada a su vez en 1916). Nace así Cubiertas y MZOV.

En 1997 surge NECSO Entrecanales Cubierta S.A. como la fusión de los grupos

Entrecanales y Távora con Cubiertas y MZOV.

En la actualidad Acciona es una de las mayores corporaciones empresariales

españolas, líder en la promoción y gestión de infraestructuras, energías

renovables, agua.

La

compañía indica que su actividad se centra en infraestructuras, energía, agua y

servicios en los cinco continentes, centrando su estrategia en torno a dos

conceptos: la sostenibilidad y el bienestar social como ejes del crecimiento económico, el equilibrio ecológico y el progreso social. Para mi estos son

conceptos demasiado genéricos, trillados y altisonantes como para entenderlos,

además, al termino sostenibilidad le tengo algo de manía, al igual que otros

que se ponen de moda de vez en cuando como la proactividad y la innovación.

Así que continuando con la compañía resumo sus divisiones que son las que

realmente muestran lo que hace la empresa:

-

ACCIONA Infraestructuras: Desarrolla actividades de construcción, ingeniería,

concesiones de transporte y hospitalarias. Abarca todos los

aspectos de la construcción, desde la ingeniería hasta la ejecución de las obras y su

posterior mantenimiento.

-

ACCIONA Energía: Desarrollo, construcción, explotación, mantenimiento y

actividad industrial de instalaciones de energía renovable, aunque

especialmente enfocada en la Energía

Eólica. Tiene presencia operativa en 14 países. ACCIONA Energía está

presente de forma significativa en las siguientes tecnologías de generación

eléctrica por fuentes renovables: Eólica, hidráulica, solar termoeléctrica y

fotovoltaica, biomasa, así como en la producción de biocombustibles -biodiésel

y bioetanol-. Cuenta también con activos en cogeneración y, además, trabaja en la producción de hidrógeno

a través de energía eólica. Además se ha convertido en un proveedor de infraestructura de recarga para vehículos eléctricos desarrollando

un sistema integral, que comprende tanto la

instalación de puntos de recarga como la operación de los mismos y la provisión

de servicios de información y gestión asociados.

-

ACCIONA Agua: Incluye el tratamiento de agua, con capacidad para diseñar,

construir y operar plantas de tratamiento de agua potable, depuradoras de aguas

residuales, tratamientos terciarios para reutilización y plantas desalinizadoras

por ósmosis inversa. ACCIONA Agua trabaja en los cinco continentes para

abastecer de agua a 50 millones de personas. De esta manera tiene una presencia

relevante en mercados como EEUU, Australia, Italia, Portugal, Argelia, Egipto,

Turquía, Reino Unido y América Latina

-

Otros Servicios: Engloba las

actividades Inmobiliaria, Servicios Logísticos y de Transporte y la de Servicios Urbanos

y Medioambientales (son 3 divisiones

adicionales a la hora de reportar sus cuentas, pero por su reducida influencia

me permito agruparlas).

Merece

la pena destacar el área Logística y de

Transporte:

ACCIONA Trasmediterranea, la mayor naviera

española y una de las principales de Europa en el transporte marítimo de

pasajeros y carga; ACCIONA Airport Services, que ofrece servicios de

gestión aeroportuaria y handling; ACCIONA Rail Services, empresa

ferroviaria de transporte de mercancías; y ACCIONA Forwarding, soluciones a la medida

de cualquier necesidad logística.

Por último destacar que ACCIONA desarrolla otro tipo de

negocios desligados de su actividad como son los servicios financieros de

gestión de fondos e intermediación bursátil a través de Bestinver (creo que esta gestora no necesita presentación), la

producción de vinos de alta calidad con Hijos

de Antonio Barceló, y el diseño y desarrollo de proyectos de exposiciones,

museos y espectáculos con GPD.

Para

concluir, resumir que ACCIONA cuenta con una plantilla de unos 30.000

profesionales y alcanzó en 2011 unas ventas de 6.646 Mn€, un EBITDA de 1.312

Mn€ y un BAI de 224 Mn€ y un Resultado Neto atribuible del 202 Mn€. Todo ello

con una deuda a cierre de 2011 de 6.991 Mn€.

Es

de destacar la positiva evolución del EBITDA (+8,3%) especialmente impulsado

por las líneas de Infraestructuras y de Energía, que son las responsables del

16% y 72% del mismo respectivamente.

Por

sorprendente que parezca, la actividad de Infraestructuras incrementó sus

ventas en 2011 en un casi un 13%, principalmente a causa del aumento del

negocio de construcción internacional. Mientras que Acciona Energía incrementó

su cifra de negocios un 10% debido al incremento de capacidad instalada y al

aumento del pool en España en 2011. Ni que decir tiene que su actividad

Inmobiliaria se redujo un 50% debido a su dependencia nacional.

Entre los accionista significativos cabe destacar a:

Entreazka BV: 27,43%

Jelico Netherlandas BV: 3,503 %

Novertino NV: 3,503 %

Tussen de Gachten BV: 27,803 %

ACCIONA, tras la amortización el año

pasado de más de 6 millones de títulos de autocartera actualmente únicamente

posee el 0,062% de acciones de autocartera.

Para completar la idea que tenemos de

la empresa, repasamos las cifras principales del primer semestre de 2012.

Ventas: 3.349 Mn€ (+8,6%)

EBITDA: 667 Mn€ (+7,2%)

BAI: 332 Mn€ (-63,7%)

Beneficio Neto: 80 Mn€ (-67,7%)

Deuda Neta: 7.460 Mn€ (+6.7%)

La disminución del beneficio respecto

del año anterior se fundamenta con los extraordinarios que se produjeron el año

anterior al vender las sociedades de

concesiones en Chile y los Negocios de Aparcamientos en Brasil (Sin contar

estos extraordinarios el BAI habría crecido un 12,7%).

La aportación al EBITDA de la división

de Energía a la compañía se ha visto incrementada hasta el 83.7% del EBITDA. No

es descabellado decir que Acciona es una Eléctrica, que tiene otros negocios.

A continuación se detalla la

contribución a las ventas y al BAI de las distintas divisiones en el primer

semestre de 2012.

El buen comportamiento de la cifra de

ventas de Generación de Energía se fundamenta en el aumento de la capacidad

instalada, en el factor de carga eólico y en menor medida en la subida del

precio de venta mayorista (pool) respecto del año anterior.

La capacidad de generación de Acciona

se fundamenta en la energía eólica, con un total de 6098 MW instalados

atribuibles, siendo la siguiente su capacidad la Hidráulica (912 MW sumando la

de régimen especial y la convencional). La Solar Termoeléctrica supone 264

MW, 57 MW de Biopasa, 33 MW de

Fotovoltaica y 9MW de Cogeneración.

Destaca su fuerte dependencia

nacional, con 5.150 MW situados en España y 2.223 MW de procedencia

internacional.

En cuanto a su división de

Infraestructuras, la sección de Construcción

e Ingeniería tiene todo el peso de

las ventas, pero en proporción a su tamaño es la sección de concesiones (pequeña,

ya que factura sólo 53 Mn€ en comparación con los 1.524 Mn€ de las ventas de la

sección de ingeniería) es la que aporta un 33% del EBITDA).

Del resto de negocios, a fecha de hoy

sólo podemos decir que tanto la inmobiliaria, como los servicios de logísticas

son deficitarios y la línea de Agua

genera una aportación al BAI reducida, si bien, ha aumentado en casi un 100%

con respecto al año anterior.

Por último:

2007

|

2008

|

2009

|

2010

|

2011

|

|

Ventas

|

7.952.552

|

12.665.301

|

6.512.305

|

6.263.027

|

6.645.995

|

BAI

|

1.119.048

|

745.649

|

214.816

|

240.189

|

223.874

|

Beneficio

Neto

|

1.043.868

|

655.116

|

1.289.757

|

184.210

|

170.422

|

Cash

Flow

|

1.515.633

|

1.638.798

|

1.805.882

|

816.158

|

817.931

|

Patrimonio

Neto

|

6.456.454

|

4.390.020

|

5.757.721

|

5.731.480

|

5.344.015

|

La tabla anterior resumen de algunos

parámetros relevantes de los últimos cinco años nos muestra una compañía que

está sufriendo el impacto de un ciclo económico bajo, destacando la fuerte

reducción de sus cifras de Beneficios y Cash flow.

1. Revisión

de parámetros de interés:

En la actualidad ACCIONA tiene una rentabilidad por dividendo (RPD) de 5,92%. Presenta un PER2011 de 15,92

y un Número

de Graham 77,93.

Por lo que desde el punto de vista de Graham la acción no está cara.

El perfil

tan diversificado de Acciona la hace competir (cara a cara) con compañías muy

diferentes. En lo que se refiere a Eólica, compite mano a mano con Gamesa y

Vestas. En infraestructuras, con el resto de nacionales (FCC, ACS, etc.). En la

actualidad todas se encuentran bastante perjudicadas por el ciclo económico y

alguna por una gestión quizás excesivamente agresiva por parte de su directiva.

Reuters indica que el PER Medio del sector ronda los 23, por lo que de nuevo,

Acciona no parece cara.

2.

Beneficio por Acción (BPA):

El BPA representado incluye los

extraordinarios, en 2003 se ve reflejado la venta de Airtel, en 2006 destacan

las ventas de Vocento y FCC y en 2009 su salida de Endesa.

La compañía ha sufrido en los dos

últimos años y este sufrimiento lo muestra sus cifras de BPA.

3.

Evolución del dividendo:

La curva del Dividendo por Acción (DPA) muestra una trayectoria intachable hasta

que en 2008 se vio obligada a torcer tu trayectoria de dividendo creciente.

Aún con esto, el crecimiento del

dividendo de los últimos 10, 7 , 5 y 3 años ha sido del 12%, 10%, 1,8% y del 0,95%.

El promedio de 10 años que utilizo

frecuentemente como referencia no es válido aquí por el deterioro del dividendo

sufrido en los últimos tiempos, si bien, hay que valorar el esfuerzo por

intentar cuidar a los accionistas típico de compañías familiares (a familia Entrecanales controla el 60% de la compañía).

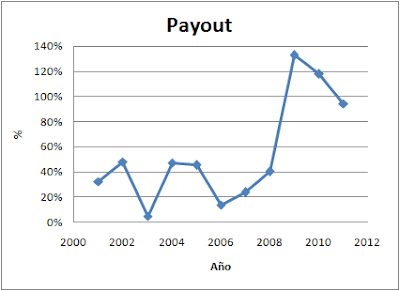

4. Payout:

La gráfica de payout como no podía ser de otra forma muestra cómo en los últimos

años ACCIONA se ha visto obligada a incrementar su payout de forma muy notable

para mantener el dividendo.

Mientra mantuvo el payout por debajo

del 60% tenía margen de mejora del dividendo, pero al superar dicha cifra de

forma tan sobrada desde 2010 no se está dejando entrever una perspectiva

demasiado halagüeña.

5.

Análisis Técnico:

Desde el punto de vista técnico, la

acción venía desarrollando una secuencia alcista de muy largo plazo desde principio

de los años 90. Reciéntemente, en marzo de 2012, abandonó ese canal a la baja

en mitad de un proceso bajista, y ahora parece querer retormarlo. No se

considerará que la acción se ha vuelto alcista mientras la media de 30 semanas

se estabilice (por ahora se ha detenido y no sigue cayendo, pero el cambio es

demasiado reciente como para dar por cerrado la corrección bajista que arrancó

en Enero de 2008).

Si consiguiere recuperar los 60 Euros

por acción, podríamos pensar en la vuelta a la senda de creación de valor para

el accionista en forma de revalorización, pero mientras esto no se produzca

(coinciden la ruptura del canal bajista y la recuperación del canal alcista

anterior, la acción puede considerarse bajista, aún con la media de 30 semanas apunto

de girarse a creciente.

Por la parte de abajo, la zona de 44€

y posteriormente los ahora aparentemente lejanos 35€ le sirven de soporte.

El estocástico mensual nos puede haber

indicado una zona de giro anticipado cuando la acción se encontraba no hace

demasiado en la zona de 29-35 €. Si bien, este indicador no es siempre

indicativo de una gran recuperación en el precio.

En resumen, Acciona es una compañía que a fecha de hoy no cumple los criterios

de entrada

(PER: justo, RPD: Bien, payout: muy mal y continuidad en el reparto: mal), muestra un

estancamiento en el reparto del dividendo en los últimos años y tiene una

dependencia alta a nivel nacional de sus beneficios.

Por todo ello no la considero adecuada

para formar parte de mi cartera de acciones actualmente. Dicho lo cual, no hay

que olvidar, que como buena parte del mercado español no está cara y puede

presentar fuertes revalorizaciones en un futuro no muy lejano, más aún

considerando un impacto reducido de la reciente reforma energética del gobierno que la venía penalizando.

Reconsideraría esta postura sólo en caso de una mejora de su ratio de payout como consecuencia de una mejora del beneficio y tras un posterior análisis.

Espero que os guste este análisis y

recordad suscribiros al blog mediante RSS feed, e-mail, facebook o twitter. Se

agradecen Retwits y sus variantes en facebook, menéame u otras redes sociales.

Saludos

Entradas relacionadas:

Hola, gran analisis.

ResponderEliminarYo la verdad que cuando miro las cuentas de empresas miro ratios (PER, valor contable, ROE, EV/EBITDA y demas) y me intento hacer una idea de cuanto puede valer la empresa. El numero de Graham es un metodo muy rapido para poner un precio objetivo muy a grosso modo.

El problema que le veo a Acciona y que le veo a muchas otras empresas en nuestro pais (telefonica, iberdrola, fcc...) es que con una deuda enorme (aqui no entro a valorar si es sin recurso o con recurso)en el caso de acciona por encima de 5 veces EBITDA que es algo exagerado la siguen aumentando semestre a semestre. Iberdrola tiene una deuda de 3.7 veces EBITDA y ya es estratosferica, una buena utility deberia de tener una deuda de 2 veces EBITDA. Y empresas en otros sectores bastante menos que eso.

Cuando veo empresas tan endeudadas con un mercado como el actual en el que se penaliza mucho el endeudamiento y que no pueden reducir su deuda ni por recomendacion se me encienden todas las alarmas.

En 2009 compre FCC a 20 euros que parecia que estaban muy baratas y seguia los resultados cada trimestre y me parecia increible que con su deuda siguieran generando deuda y esto me hizo salirme (mira donde estan ahora). Iberdrola con su huida hacia delante tratando de zafarse de las garras de ACS a base de endeudarse y destruir valor para el accionista me parece un caso de estudio de como destruir una gran empresa(Enhorabuena galan) y Telefonica me parece una muy buena empresa pero que no es capaz de desapalancarse (espero que esto cambie en los proximos anyos)

Todo esto me parece fundamental desde el punto de vista de los dividendos ya que empresas endeudadas no pueden dar dividendos de forma sostenida ya que tienen que pagar los intereses y el capital de sus deudas.

Saludos

Hola Anónimo.

EliminarMuy buen comentario. Admito que además de los parámetros que comento en el análisis también reviso otros que no siempre incluyo por un par de razones, la primera para hacer el análisis sencillo y entendibles por todos y la segunda porque los parámetros que incluyo suelen recoger intrínsecamente los demás... a pesar de esto, poco a poco he ido introduciendo más términos en los análisis, creo que así se entienden mejor.

Saludos y buen fin de semana

Felicidades dd, un gran analisis! la verdad que a mi no me gusta una empresa que reparta mas de lo que gana... una pregunta, que os parece cie automotive para vuestras carteras? ahora van a entrar en el mercado chino, y se supone que subira beneficios, no?

ResponderEliminarHola.

EliminarMuchas gracias por tu comentario y tu visita. No conozco CIE, no la tengo estudiada. La apunto a la lista de tareas pendientes a ver si saco tiempo.

Saludos

Tranquilo, entiendo que no te de tiempo de estudiar todas las empresas! Hay algun lector que este dentro de esta empresa o la siga para podernos decir algo....

Eliminar¿Podríais explicar como obtener el numero de Graham?

ResponderEliminar¿Y los valores en que una acción se considera barata, normal o cara?

Hola.

EliminarCreo que en esta entrada: El número de Graham puedes encontrar respuesta a tus preguntas.

Si no es así,... dame un toque y vamos viendo.

Saludos y gracias por tu visita.

Felicitarte una vez más por tus análisis. Una empresa que no sigo, porque no la entiendo. Te hago un click en la publicidad y animo a que todos los que consideren que tu información lo merece, lo hagan tambien. Saludos.

ResponderEliminarGracias Inversorbolsa y saludos.

EliminarGracias por tus análisis que tan bien nos vienen a los que estamos muy verdes en este mundillo, y más concretamente por tu enfoque hacia la estrategia B&H en la que personalmente estoy empezando.

ResponderEliminarUn valor que creo que no has analizado aqui y que no se si es un valor interesante es Técnicas Reunidas. Se agradecería mucho un futuro analisis, siempre que se pueda, en el caso de que fuese una de las candidatas para vivir del dividendo.

De todas maneras enhorabuena por la página de parte de un seguidor recientemente incorporado.

Hola.

EliminarPues no me parece mala empresa Técnicas Reunidas,... quizás es por que tengo debilidad por las compañías industriales.

La tengo en mi lista de empresas a estudiar en profundidad,... así que tarde o temprano caerá un análisis de esta empresa.

Muchas gracias a ti por tu comentario y aquí estamos para cuando puedas o quieras visitar este humilde blog.

Saludos