Justamente

ayer un lector de este blog, me preguntaba por Dinamia como para plantearse la compañía como una empresa de

dividendo. La verdad es que no fui muy rápido como para pillar el porqué de la

pregunta... pero esta información Dividendo de Dinamia puede ser el motivo de la consulta.

Hola. Pues sinceramente no la tengo estudiada. Creo recordar que era una empresa de capital riesgo o un holding... no estoy seguro (esto ya de por sí tiene su miga) y que en lugar de dividendo daba prima de emisión.

La verdad es que no la sigo. Es demasiado pequeña. Acabo de comprobarlo y su capitalización es de 97 Mn€. Demasiado manipulable, difícil de comprar y más difícil de vender al precio que quieras... demasiadas pegas en mi humilde opinión

En

aquel momento no sabía que había decidido dar un dividendo de 1€ por acción el

próximo 3 de Octubre (por cierto, actualizo la hoja de Próximos Dividendos en

consecuencia).

Ante

todo, calma. No hay que dejarse llevar por lo llamativo del dividendo,

especialmente considerando que Dinamia cotiza a fecha de cierre de hoy

(19/09/2012) a 6,25 €. Por lo tanto, la rentabilidad por dividendo asciende al

16%.

No

voy a analizar la compañía en profundidad, pero si vamos a ver una pinceladas

de la misma.

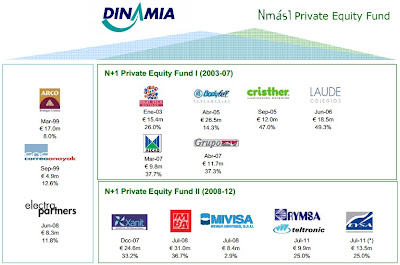

Dinamia Capital Privado, Sociedad de

Capital Riesgo, S.A.es la primera

sociedad de capital riesgo española cotizada en Bolsa (desde diciembre de 1997).

El objetivo principal de Dinamia es

proporcionar a sus accionistas un vehículo, fiscalmente eficiente, que ofrezca

la oportunidad de

invertir en una cartera diversificada de empresas no cotizadas, con las ventajas que ofrece el mercado bursátil

en cuanto a transparencia y liquidez.

La actividad ordinaria de la sociedad consiste

en la compraventa de participaciones en el capital de empresas

no cotizadas con el objetivo final de obtener

plusvalías a medio y largo plazo.

La capitalización de la compañía es de 101 Millones de Euros a

fecha de cierre de hoy. Y según cita la compañía en su propia web

Desde su constitución en 1997, Dinamia ha disfrutado de una destacable

evolución en su negocio. Comenzó adquiriendo una cartera de 10 inversiones no

cotizadas y desde entonces ha completado otras 32 inversiones. Durante el mismo

periodo ha vendido completamente 29 (las 10 iniciales y 19 más) obteniendo una rentabilidad

bruta en

las mismas del 21% anual.

Actualmente mantiene en cartera 12 inversiones

en empresas no cotizadas, 1 en una cotizada y 1 participación en un fondo de

capital riesgo (Electra Partners Club 2007 LP) con unos activos netos

superiores a los 124 millones de euros.

Estas bonitas palabras no

concuerdan ni con la evolución en bolsa de la compañía ni con la evolución de

sus cuentas:

Año

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

2011

|

BPA (€)

|

0,24

|

3,10

|

4,42

|

-2,99

|

-1,22

|

-1,72

|

-3,43

|

Dividendo/prima (€)

|

0,7

|

0,7

|

1,4

|

0,7

|

0,7

|

0,1

|

0,1

|

Cuatro años consecutivos de

pérdidas en los que se tira de caja para mantener un dividendo. Esto no son precisamente buenas noticias (aunque

pueda llegar a entenderse el porqué de las cifras por las circunstancias

actuales).

Recientemente vende ZIV (que para

quien no lo sepa es una empresa, que entre otras cosas, destaca por la

fabricación de contadores de electricidad). Como la compró bajo y la ha vendido

a un precio alto (3,5 veces el precio de compra) ha sacado un buen pellizco, 40

Millones de Euros de beneficio. Esto enjuaga posibles pérdidas en el año y hace que tenga

una caja de unos 50 Millones de Euros.

Una compañía que

tradicionalmente viene entregando como dividendo de 0,7 € en forma de prima de

emisión para favorecer fiscalmente a sus accionistas y que en ocasiones,

cuando obtiene muy buenos resultados (una venta de una participada, típicamente)

ofrece un dividendo extraordinario.

El gráfico muestra una empresa

atravesando dificultades desde 2007, en consonancia con el comportamiento de la

compañía desde entonces y que posteriormente, por arte de magia, en verano

comienza una escalada que le ha hecho subido un 100% desde el 27 de Julio. Ese

mismo día fue el anuncio de la venta de ZIV.

Como en la mayoría de los Consejos

de administración de empresas, hay sus más y sus menos y el grupo formado por Sodecar y Corporación Financiera Arco considera adecuado repartir en

extraordinario 1,78 €. El Consejo, como habéis visto en la nota anterior

rechaza la propuesta y accede a repartir 1 €, que hace un total de 1,1 € si

consideramos el reparto de 0,1€ de Julio.

Al entregar el Euro por acción,

atendiendo a la demanda de los accionistas provoca la reducción de la caja a la mitad. Si hubiesen accedido a los 1,78 €

se habrían quedado con la caja prácticamente vacía y una compañía de capital riesgo lo que necesita es tener

capacidad de inversión para crecer. Aún así,... mucha capacidad de inversión con la caja que tiene no es que tenga.

Por lo tanto, podemos decir que

este dividendo del 16% ha restado al potencial de crecimiento. Admitiendo que

el 0,1 € era un dividendo... digamos... exiguo, hay que comprender que viene de

4 años de pérdidas tirando de caja para pagar dividendo... por lo que la venta

de ZIV le ha venido como agua de mayo. Este dividendo extraordinario no me

gusta considerarlo como un dividendo de verdad, en primer lugar porque a pesar

de que procede del negocio en el que se mueve siempre la empresa (compra-venta

de compañías), no es recurrente y dar otro "pelotazo" del tipo de ZIV

no se hace todos los días, por lo que el dividendo del año próximo no es

probable que sea ni mucho menos equivalente.

Personalmente me gustan las empresas

estables en sus beneficios, y

Dinamia por su tipo de negocio no lo es. Ya es difícil, muy difícil averiguar si las

compañías que cotizan van a crecer o no... imaginaos como de complicado lo es

invertir en empresas de las que no tenemos ni punto de comparación de información.

Dinamia tiene que hacer esa labor,... estudiar empresas que tienen potencial,

invertir dinero y esperar que crezca su inversión. ¡Lástima que no vieran venir

Facebook, Google, Yahoo! hace años... o sin irnos tan lejos a ACS en el año

1997 o Inditex en sus inicios... ¿verdad?. Esta empresa si es del perfil de compañía que podría haber invertido en ellos.

Aún a riesgo de perderme

"caramelos" del 16%, busco la estabilidad y el futuro tranquilo de

compañías que tengan una proyección hasta cierto punto predecible y con un buen

historial de crecimiento, a ser posible, blindadas contra los ciclos económicos

o con margen para soportar sus altibajos. Dinamia no cumple estos requisitos,

por lo que no considero que el dividendo

de Dinamia no es igual a otros dividendos que sí me gustan. Valga de ejemplo el caso de Inditex

(que hoy está de moda por unos resultados sencillamente espectaculares).

Que conste que no tengo nada en

contra de las sociedades de Capital

Riesgo, creo que tienen su sentido tanto en la sociedad como también como un

vehículo de inversión, pero invertir

en una empresa de capital riesgo no se me pasa por la cabeza. ¿y a vosotros?

Saludos y gracias por vuestra

visita.

Hola,

ResponderEliminarCito a DD: "Personalmente me gustan las empresas estables en sus beneficios(...)"; "Aún a riesgo de perderme "caramelos" del 16%, busco la estabilidad y el futuro tranquilo de compañías que tengan una proyección hasta cierto punto predecible y con un buen historial de crecimiento, a ser posible, blindadas contra los ciclos económicos o con margen para soportar sus altibajos(...)".

Creo que estas son las claves de la inversión a largo plazo y en vista a obtener buenos dividendos.

Creo que, aunque muy jugoso y apetecible este dividendo, esto es un chicharro que puede dar muchos dolores de cabeza a quién apueste por ella de cara a ser inversor y no especulador.

Un saludo.

Hola Gibbsgr

EliminarGracias por tu comentario y por tu visita.

Saludos

Queria comentar algo acerca de lo que me esta pasando ultimamente con respecto a la bolsa, desde el año 2009 dinero que pillo, dinero que meto en bolsa (con mi reserva para imprevistos siempre intacta) soy capaz de aguantar grandes plusvalias sin vender, y lo que es mas importante, soy capaz de ver mi cartera con un -50% y consigo dormir, pero para lo que no estoy preparado es para que me quiten los dividendos.

ResponderEliminarSi lo de Telefonica fuera algo puntual, podria pasar, aunque supone un 35% de mi cartera, pero lo peor es que esto se extienda, y que lo hagan todas la empresas, con la excusa de la crisis, por ahi no paso, lo siento, no estoy dispuesto a arriesgar mi dinero a cambio de nada.

Ahora tengo una liquidez de 10.000€ y la verdad, por primera vez... me estoy planteando materlos en un plazo fijo, que no me va a dar mucho, pero si que me dara algo, asi que no se que hacer, esto me lo dicen hace unos meses y me trato a mi mismo de loco, pero las cosas cambian.

Acepto opiniones y que se abra un debate sobre este tema.

Mapfre me ha ofrecido una imposición al 4% de interés. Por si fuera de tu interés.

EliminarYo sigo con la renta variable y espero que lo de Telefónica haya sido puntual y no se contagie.

He entrado en Santander y Acerinox esta semana. Creo que se acerca el ciclo de auge para el acero. Espero no equivocarme.

Acerinox sigue con su dividendo en esta parte baja del ciclo.

Aprovecho para pedir a DD un análisis de esta empresa.

Suerte,

Pues si yo tuviera tu liquidez entraría ahora mismo en Santander y Repsol. Me lo estoy planteando muy seriamente viendo los gráficos de hoy.

EliminarSAludoss!

MAPFRE NO es un banco... así es que cuidado, si te ha ofrecido un 4% en algo seguro que no es en un depósito de los teóriamente cubiertos por el FGD. Probablemente sea un seguro o similar.

Eliminarpara el 4% a 6 meses tienes al ING y si quieres lo más tienes al Banco espiritu santo al 4.6 pero para cantidades mayores

Hola Kalon.

EliminarAgradezco tu comentario porque creo que está pasándole por la cabeza a más de uno.

Ante todo, lo principal es estar conforme y tranquilo con donde se guarda/apuesta/inverte el dinero. Y lo primero que te digo es que la tranquilidad personal vale más que una posible revalorización futura. Quizás sorprenda a alguno con esto, pero uno debe poder dormir tranquilo (ya lo he dicho alguna vez)... y si esta tranquilidad nos la da ahora mismo un IPF... pues IPF... y punto.

Si bien, como contrapunto te digo que no me imagino a TEF mal siempre, de la misma forma que a ACS o a IBE o a SAN... y mucho menos que vayan a quebrar... están en momentos difíciles, sí, pero nada más. Han tomado medidas protectoras (seguramente tarde) pero sus negocios no tienen visos de desaparecer, son necesarios, todos y remontarán conforme remonte el consumo.

Creo que hay más valor en las empresas españolas (que son las que más han caido) que en las americanas... por ejemplo.

Yo sigo acumulando efectivo para entrar... de aquí al final de año doy varios tiros seguro.

El amigo Pedro apunta a Acerinox. Es una cíclica, comprada en el momento adecuado dará una revalorización óptima... aunque ya te digo Pedro que no estoy convencido de que sea el momento. Dicen los que saben de esto... que el momento óptimo de comprar una empresa cíclica es justo después de una rebaja en su dividendo... significa que ha tocado fondo y sólo puede subir. Yo la verdad no lo he comprobado. Tengo apuntada Acerinox para mirarla desde hace tiempo... en cuanto pueda lo hago. Seguro.

Yo sigo pensando que BME es la empresa mejor posicionada para el futuro, luego REE, ENA son mis favoritas actualmente.

Como comenta Emilio, mírate bien lo que ofrece MAP.

Alaburile: ¿te refieres a lo que ves en los gráficos?... entiendo que para trading... ¿no?. Yo por ahora... hasta que no se confirme las características del rescate me quedo tranquilo.

Gracias a todos y ánimo... que os veo algo bajos de moral!

Sobre los dividendos: Lo único que podemos hacer los pequeños inversores es comprar acciones de empresas menos expuestas a la crisis. Es decir, olvidarnos de los bancos y las constructoras, de las empresas dependendientes de contratos con la Administración y de las muy endeudadas.

EliminarSobre MAPFRE: ¿No tenía Mapfre un banco o lo ha absorbido? En este último caso la oferta puede ser un seguro, como ya ha señalado Emilio, y, aunque hay productos rentables y seguros, entonces hay que leerse muy bien la letra pequeña.

Sobre el depósito en el banco Espirito Santo: Ojo. Creo que los depósitos en él están cubiertos por el Fondo de Garantía PORTUGUÉS, no por el español.

DON DIVIDENDO: Me ha gustado leer que incluyes a Enagás entre las empresas cotizadas con mejores expectativas (aunque el PP acaba de enchufar a un niño-bien, un hijo de Marcelino Oreja, como consejero delegado). Mi última compra fue de acciones suyas (750 euros) y estoy pensando en meter una cantidad mayor si baja de 15 €.

También me gusta REE, pero la veo cara y el precio ideal para mí estaría entre los 31 y los 34. ¿Bajará? La verdad, no me importa mucho en el caso de Enagás comprar y que luego la acción baje un 2%, porque son 30 céntimos, pero si se trata de REE ese 2% son 80 céntimos, que multiplicados por 500 acciones hacen 400 €, una cantidad que me hace abrir los ojos.

Sobre BME... prefiero esperar a ver si abona el dividendo de diciembre y si Montoro incluye para 2013 la tasa a las transacciones bursátiles, que parece que sí.

Aqui, que si rescate si, que si rescate no... Hoy se dice que hasta que la prima no se dispare no se va a pedir rescate y mientras la bolsa sube que te sube. Al final ayer entré en SAN y REP y voy para largo, nada de trading.

EliminarAhora creo ya tener una cartera bien diversificada.

A BME le tengo un miedo,siendo la mejor del IBEX se la estan cargando!

Iremos viendo...

Saludosss!!!

Hola a todos.

EliminarPedrolaS,... también me ha molestado bastante el nombramiento de Oreja (de hecho lo tengo seleccionado como una noticia del resumen de la semana que estoy preparando).

En cuanto a REE,... el problema es que siempre me parece cara,... pocas veces la veo barata... es como Inditex... si sigue así, no la compraré nunca... y eso NO PUEDE SER... por que la verdad tiene pinta de estar cara siempre y de perderme una gran empresa.

Alaburile. Yo espero que BME salga bien parada... piensa que ahora está en un ciclo bajo, el dinero volverá a la bolsa con fuerza, siempre lo hace... los impuestos del gobierno hay que vigilar que no la "sangran" demasiado... pero admitámoslo... tiene mucho margen.

Saludos

A ver si nos estudiamos mejor las empresas. Dinamia es un holding de inversion. Sus perdidas provienen de ajustes en la valoración de sus inversiones y no suponen necesariamente perdidas de caja. La caja antes de la venta de ZIV era de 35 mill, despues asciende a algo mñas de 70 mill.(te parece poco? compara eso con la valoración en bolsa de algo más de 100 mill) Tras el dividendo que supone un desembolso de 16,3 mill, la caja se queda en algo más de 50 mill. La caja es notablemnte mayor que toda la deuda, buscame otra empresa del mercado continuo en que pase esto pfv. Puede perfectamente invertir y no como hace el resto del ibex apalancanddose sino con coste financiero nulo (mas alla del coste de oportunidad). A parte de eso las inversiones a dia de hoy estan valoradas muy conservadoramente y aun asi el valor neto contable destá en a 10€, ahora se vende a 6€. No es una compañia de dividendo estable pero es un buen valor para tener en una cartera diversificada.

ResponderEliminarRelaja que aqui nadie nace sabiendo. Por el tono que utilizas me parece que como poco eres accionista... DD lo único que ha tratado de hacer es dar su opinión acerca de esta empresa, y sus lectores lo agradecemos y mucho. Obviamente, el también se puede equivocar pues aunque no lo parezca, sus siglas no quieren decir Don Dios, jajja.

EliminarPor cierto, gracias por la información de la empresa, aqui aprendemos todos los días.

Pues yo entré con unos 2000 € a finales de julio a 3.5€ Siempre me gusta tener una parte en alguna de este tipo y Cor. Alba me resultaba muy cara y entré en esta por algo que lei y vi que podía ponerse a tiro por parecerme haber tocado suelo.

EliminarMe llevé el dividendo de julio y el pelotazo de su subida y de momento la he aguantado (le tenía puesto un stop loss de 6, pero ya con el anuncia del dividendo se lo he quitado...

(a menos de 3.5 no creo que caiga de aquí a mediados de cotubre...)

Estimado Anónimo.

EliminarComo comentaba en la entrada, no es un análisis de la empresa. Dinamia no es una compañía que cumpla un mínimo en los requisitos que busco y por lo tanto no la analizaré en profundidad (casi seguro) nunca... pero si quería dar mi opinión (breve) sobre ella y poner en sobre aviso de donde salen los dividendos de la compañía.

Dinamia, se define a si misma en su web como la primera sociedad de capital riesgo española cotizada en Bolsa y como digo en el artículo eso no es nada malo. En este blog se buscan compañías que sean buenas para las estrategia de inversión en dividendos, y me puedo equivocar en un análisis o en la interpretación de los datos, claro, pero eso no quita que podamos dar nuestras opiniones y estas ser distintas, por lo que agradezco tu opinión.

Mi opinión curiosamente se aproxima a la del consejo de la propia compañía. En el siguiente enlace puedes ver los motivos que el propio consejo de administración da para rechazar la propuesta de 1,78€ de dividendo Junta de accionistas.

Básicamente eso es lo que digo en la entrada. La empresa necesita el efectivo para seguir su crecimiento y si entrega todas las ganancias de una venta no puede seguir creciendo.

Esta compañía funciona a golpe de éxitos en sus compra-ventas y no veo garantías de un crecimiento en los dividendos salvo golpes esporádicos.

No entro a valorar si la compañía es buena o mala, sólo digo que no es el tipo de empresas que encajan en mi filosofía... y si miramos su evolución en bolsa, sólo podemos decir que se está recuperando de un ciclo bajo, de ahí a decir que es un buen valor para una cartera diversificada... pues nada... cada uno tiene su opinión y la mía no se aproxima a tu opinión para nada.

Cada cual es dueño de su capital y puede utilizarlo y gestionarlo como mejor considere.

En cuanto al ratio caja/deuda que comentas, es posible que sea muy difícil encontrar un ratio mejor en el mercado continuo, pero ¿de qué sirve si no gana dinero y se ve obligada a bajar sus dividendos? .

Las empresas de capital riesgo tienen sentido si hacen ganar dinero a sus accionistas o si crean valor para ella, si aplicamos al NAV un 30-40% de descuento (típicamente cotizan por ahí) su valor rondaría los 6 o 7 €... lo cual significa que está cotizando en su precio por lo que la revalorización sólo le puede venir por el crecimiento de las compañías y por la adquisición de nuevas joyas.

En fin, lo dicho, no tenemos porqué tener la misma opinión y eso le da vida a este blog.

Saludos

Y da gracias a que te ha respondido y no te ha borrado la entrada

EliminarPienso exactamente lo mismo que tu, pero si buscas información seria y de primera, no la busques en este blog, o si lo haces, no inviertas tu tiempoen responder, porque te van a atacar. De todos modos, repito, estoy contigo

EliminarHola Carlos.

EliminarLamento que pienses eso respecto del blog. De verdad, que lo lamento. De todas formas, siempre está la opción de no entrar en él a leer lo que aquí se dice si se considera su contenido poco serio.

Saludos

Querido DD:

EliminarYo también tengo un blog, no tan especializado como el tuyo, y también me entran 'trolls' para decirme que es una m..., que no soy original, que les repugnan los demás comentaristas... y lo hacen una y otra vez. Hay gente que si no suelta el veneno que lleva dentro revienta. Ah, la envidia, ese gran pecado tan idiota, porque a diferencia de la avaricia, la lujuria o la gula no da ninguna satisfacción.

Tu blog es de lo mejor que he encontrado en información empresarial y buirsátil, muy superior a los periódicos económicos.

Un abrazo y no te dejes amedrentar por los 'trolls'.

Soy el autor del post inicial (RL). Siento si he herido sensibilidades, no era mi intención. No obstante como accionista de Dinamia la verdad es que me ha parecido una opinion apresurada y poco estudiada esta entrada del blog. Leo y valoro mejor otras que has hecho. En fin respondo a lo que apuntas:

Eliminar1- El consejo no quiso repartir 1,78€ como pidieron algunos accionistas. Claro, eso es lo habitual porque quieren mas dinero para hacer inversiones. ¿Significa eso que hay falta de caja como apuntabas en tu entrada original? En absoluto. Quedaran después del dividendo aprobado más de 50 mill, más de 3€ por accion de caja.

2- En cuanto a que no entra en tu filosifia. Me parece bien. No obstante como veo que recomiendas leer a Graham, te recomiendo que lo reeleas, ya que uno de los consejos de inversion que da es precisamente la compra de este tipo de empresas. Tanto esta como Corp. Alba son de mis preferidas en España. Segun mi modesta opinion, incluso para el inversor de dividendos. Me explico. La forma que tiene estos holding de ir reduciendo el descuanto entre su valor real y el de cotización es precisamente los dividendos ya sean ordinarios o extraordinarios (mas comunes de lo que indica el nombre en este tipo de compañias). Además en absoluto a costa de mayor endeudamiento o perjudicando la posibilidad de más inversiones....como por ejemplo si pasa con tu amada Telefonica que le sale la deuda por la orejas hasta que se han dado de bruces con la relaidad. Dinamia ha rerpatido en los últimso 10 años como un reloj 0,7 euros por dividendo (más de un 10% sobre el actal precio). Unicamente en 2011 lo recorto algo que se compensa con el extraodinario del mes que viene. En diez años ha repartido 8,2 euros por acción y hoy presenta un balance inmacualdo. Algo hara bien no? Telefonica ha repartido en los ultimso diez años 6,7€ por acción y tiene un balance que da pena verlo. Aun así la acción de telefonica cuasta hoy 11 y dianamia 6.

Don Dividendo, me parece que en este caso estas dejando pasar la posibilidad de hacer honor a tu nombre.

Un cariñosos saludo,

RL

Buenas a todos,

EliminarTengo una duda, estoy acumulando liquidez para dar un par de tiros a REE y ENAGAS, pero tengo muchas dudas, por un lado con lo del rescate si se materializa, la bolsa parece que subirá, pero por otro lado, queda una semana para que se acaben la prohibición de los cortos... Y no sé...

Tú, DD que opinás, compararías?

La verdad que estoy empezando con esto de la bolsa y tube suerte cuando compré BME a mínimos... :)

Hola RL, muchas gracias por tu comentario.

EliminarEstamos hablando y a veces, escribiendo se pueden decir cosas que cuando otro las lee parece que tiene más importancia de las que el autor de lo escrito realmente le quería dar. A ti te ha dado la impresión de que no me he mirado bien Dinamia. Y tienes toda la razón... ya lo decía en la entrada... es una mirada rápida y quizás no debía de haber sido tan "rapidillo" comentándola. Puede que dejara escapar detalles importantes como los que apuntas. Fíjate bien lo que te digo,... te veo tan entusiasmado con ella que en cuanto pueda me la voy a estudiar mejor por si cambio de opinión... vaya a ser que esté dejando escapar un valor oculto que por ahora no veo.

No todo lo que aquí se dice tiene que tener el mismo corte,... la diversidad de opiniones es enriquecedora.

Saludos y buen fin de semana.

Las consultas de la web de la CNMV caducan..

ResponderEliminarOs paso el enlace que creo que era el que Don Dividendo quería poner:

Hechos Relevantes de 2012 de DINAMIA CAPITAL PRIVADO, S.A., SCR

Hola Emilio.

EliminarGracias por entrar al quite!

Saludos

"Yo sigo pensando que BME es la empresa mejor posicionada para el futuro, luego REE, ENA son mis favoritas actualmente."

ResponderEliminarson tres buenisimas empresas pero dependen mucho de los politicuchos nefastos que tenemos(regulaciones)y tienen casi todo su negocio en España,yo tengo las tres en micartera de largo plazo pero dandole menos ponderacion que a santander,telefonica,acs,mapfre,repsol e iberdrola.Me gusta mucho esta web,felicito a su autor y quisiera preguntarle por su opinion sobre iberpapel y viscofran para el buy&hold.

gracias,(Sergio)

Hola Sergio.

EliminarPues te tengo que dar toda la razón, son tres empresas que dependen fundamentalmente de España. Lo que ocurre es que creo que España está en exceso penalizada y estas empresas lo siguen haciendo bien.

La verdad es que Iberpapel no la tengo estudiada, pero Viscofan sí, puedes ver su análisis en la pestaña de Análisis.

Saludos y muchas gracias por tu comentario y por tu visita.

gracias a ti,da gusto leerte,si decides echarle un vistazo a iberpapel me gustaria saber tu analiasis de ella,creo que haces unos analisis fundamentales muy buenos.otra que me gusta es catalana occidente pero como tengo muchas mapfres no se si deveria entrar en otra aseguradora,actualmente tengo plusvalias en mapfre quizas deveria vender un paquete y comprar catalana occidente para diversificar no?que opinas?cual ves mas barata actualmente?

Eliminarun saludo.(sergio)

Hola

ResponderEliminarHe aterrizado en este blog buscando información fiscal acerca del dividendo de Dinamia (soy accionista y tenía dudas).

Me ha parecido muy interesante el debate entre RL y DD.

He podido ver dos enriquecedores puntos de vista y se han resuelto mis dudas.

Muchas gracias por vuestro tiempo y contribuciones (y por supuesto, no hagáis caso a los comentarios insidiosos que poco aportan al blog).

Saludos