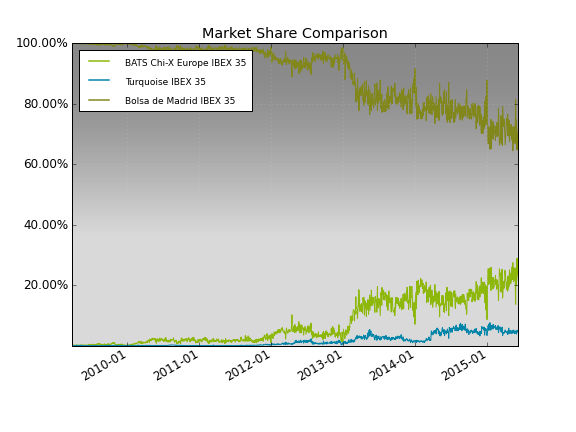

Ir al mercado de valores sin una estrategia de inversión es sinónimo de fracaso. Hace unos meses os indicaba mi preocupación por lo que parecía una renovada tendencia: Muchas personas estaban entrando en bolsa llamados por las fuertes revalorizaciones del índice Ibex35 y sus homólogos internacionales fundamentalmente porque la rentabilidad que podían obtener de lo que era su estrategia habitual (invertir en depósitos) era (y sigue siendo) muy pequeña.

Pues bien... un poco después ha llegado un periodo de descensos algo más acentuados y el miedo se apodera de aquellos que entraron sin un plan, de aquellos que entraron en bolsa por los motivos equivocados. La bolsa cae (por las causas que sean: China, petróleo, Grecia, Corea, la FED,...etc) apoyándose entre los bajistas, por los que quieren comprar más barato y sobre todo por aquellos que quieren salir corriendo,... no hay que olvidar que por cada acción vendida hay una acción comprada... y por lo tanto... aquel que quiere salir corriendo está dando oportunidad de entrada a un nuevo inversor.

Lo que puede ser bueno para un inversor a medio plazo que compró Gas Natural a 15€ y ha vendido a 19€ pensando que se acababa el mundo y que tocaba recoger beneficios, puede ser la oportunidad de entrada que estaba esperando un inversor a largo plazo (aunque pueda seguir bajando) al ser una compañía que sigue creciendo, mejorando sus resultados y aumentando sus dividendos como yo creo que va a ocurrir.

Pongo a Gas Natural de ejemplo, pero podríamos estar hablando de casi la totalidad de las grandes empresas nacionales (Santander, Enagás, Iberdrola, ACS, Mapfre,...etc.). Todas nos han dado una oportunidad de reengancharnos en una tendencia alcista de largo plazo en la que estamos... pero ojo... el rebote actual no tiene porqué ser el definitivo... la inestabilidad parece estar garantizada entre China y Grecia durante un tiempo como fuente de excusas casi perfecta... así que si no se ha podido entrar ahora, tampoco hay que rasgarse las vestiduras... creo que volveremos a ver otras oportunidades en no demasiado tiempo, aunque no sé si tan clara como la reciente.

A largo plazo a todos nos gusta ver como nuestra cartera vale más... pero eso vendrá como consecuencia de haber comprado compañías que mejoran resultados y dividendos año tras año. Así que deberíamos aprovechar la volatilidad para seguir comprando buenas compañías a buenos precios.

La volatilidad se ha cebado esta semana en el mercado y para sorpresa de muchos la semana se cerraba finalmente con el índice por encima valor de inicio del mismo habiendo pasado el lunes negro (o rojo chino según se mire). Para los que estamos formando cartera, estar en un mercado lateral como en el que estamos es casi ideal a la hora de ir aumentando nuestras inversiones de forma tranquila, pero sin pausa.

En el terreno personal... se acaban unas cortas vacaciones... vacaciones no muy bien aprovechadas ... pero que el cuerpo y sobre todo la cabeza agradece y que por cierto se han saldado con alguna sorpresa negativa en forma de gasto inesperado en el coche. En particular... la revisión anual ha destapado un problemilla con el circuito de refrigeración del motor, que sumado al precio de la propia revisión (cambios de aceite, filtros...etc), un problema mecánico en una ventanilla que espero reparar en cuanto llegue la pieza en cuestión de fábrica y la necesidad de cambiar los neumáticos (que tengo pendiente todavía y que se producirá a lo largo de septiembre espero que aprovechando una próxima promoción) se me va a ir un pico de esos que no te esperas y que va casi a agotar el total de los destinado a "sustos" en el presupuesto. Es lo que ocurre al tener un vehículo con 8 años... y no son muchos teniendo en cuenta la antigüedad del parque automovilístico español... Desafortunadamente no todo el mundo puede cambiar de coche cada 4 años (justo antes de pasar la ITV)... que es cuando los coches comienzan a dar problemas.

A continuación damos un repaso de las noticias que considero más interesantes de la semana... así que espero que sean de vuestro interés: