Para cumplir con los objetivos de nuestro plan financiero hemos elegido invertir en empresas que reparten dividendos. Pero ¿qué hacemos con estos dividendos?, ¿los reinvertimos automáticamente en la empresa que nos los paga?, ¿los invertimos en otra empresa?, ¿los disfrutamos?.

Pero antes de responder os voy a contar en primer lugar el efecto que tiene reinvertir los dividendos y luego veremos alguna situación particularizada...

... ya veréis que la respuesta no es única:

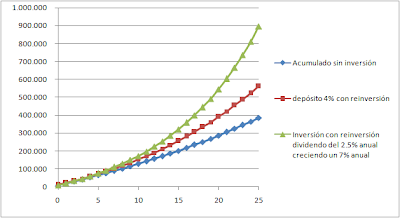

Un poco más abajo os encontraréis una gráfica que muestra la evolución durante 25 años de una posible carrera de inversión bajo los tres escenarios.

Este ejemplo, parte de algunas hipótesis con el fin de simplificar los cálculos, por ejemplo se ha supuesto que los impuestos tanto en los rendimientos de los depósitos como de los dividendos son los mismos de un 25% (aunque no sea verdad, ya que los primeros 1500 € de dividendos están exentos de impuestos y luego hay un par de tramos más):

- Inversión inicial: 10 000 €

- Inflación: 3% anual

- Impuestos: 25% sobre el rendimiento

- Ahorro anual dedicado a inversión: 10 000 € + 3% (para compensar la inflación)

Tras 25 años llegamos a la siguiente situación:

- El importe ahorrado metiendo todo el dinero debajo del colchón sería de : 385.530 € (por esto no pagamos impuestos).

- El importe acumulado si se invierte año tras año el capital ahorrado acumulado con los beneficios del año anterior en un depósito al 4% TAE, obtenemos (tras pagar nuestros impuestos): 560.713 €.

- El importe acumulado si invertimos en empresas que reparten dividendo a razón del 2.5% de rentabilidad anual (aquí soy pesimista), pero con un crecimiento en el dividendo del 7% anual (esto en media en 25 años es normal) si reinvertimos automáticamente los dividendos alcanzamos la cifra de valoración de nuestra cartera de: 895.264 € (se ha considerado que la cartera se revaloriza tanto como el dividendo que se gana año tras año).

Pero si os cuento esto y no os pongo la gráfica, no tenemos la información completa, puesto que nos muestra como efectivamente en 25 años la decisión es clara, pero y si nuestro horizonte de inversión es a menor plazo... pues entonces... ya no lo tenemos tan claro.

El gráfico nos muestra visualmente la importancia de comenzar cuanto antes esta forma de inversión, puesto que si hablamos de plazos cortos las diferencias no son tan relevantes como a plazos largos.

¡ojo!, que me he detenido tras 25 años de simulación, pero si prolongamos el análisis a 35 o 40 años la diferencia se incrementa en progresión geométrica (véase: Nuestro mejor aliado: El interés compuesto).

Desde luego, si queremos hacer un buen regalo de comunión a nuestros hijos, sobrinos, etc... (que pronto estamos en fecha de ello) queda claro que ellos son la persona ideal para abrirles una cuenta de reinversión de dividendos en SAN/BBVA. Seguro que no lo van a entender, pero cuando salgan de la Universidad nos lo van a agradecer con total seguridad, más aún si sus padres le ayudan año a año con algún regalito a la cuenta... ¡claro!.

Una vez mostrado la importancia de reinvertir el dividendo de forma temprana para obtener buenos rendimientos en el futuro, hay que decidir si reinvertirlo de forma automática o no y como ya adelantaba no hay una respuesta que sea la verdad absoluta.

Cabe la posibilidad de que por una necesidad puntual te veas obligado a utilizar los dividendos para cubrir un gasto inesperado o incluso hay quien quiera darse un capricho. Si bien, esto puede alterar el plan financiero de futuro..., desde luego, es algo que hay que barajar como no descartable en absoluto. Es preferible seguir el plan trazado, pero la vida da muchas vueltas y la inversión en empresas de dividendo nos puede servir de gran apoyo en momentos críticos.

Los inversores tradicionales en invertir en empresas de dividendo lo hacen mayoritariamente, reinvierten los dividendos de manera automática. Esto tiene la ventaja fundamental de la facilidad y tranquilidad de haber delegado el proceso en nuestra entidad financiera. Así mismo, esto suele aportar algún beneficio en el tratamiento que recibimos de la misma en forma de reducción de comisiones.

En mi caso, no sigo esta forma de trabajo de forma sistemática por varios motivos:

En primer lugar no tengo todo el capital que me gustaría para invertir, por lo que he de concentrar mi capital para elegir bien las empresas que compro.

Al reinvertir automáticamente puedo estar dejando pasar grandes oportunidades en otros valores que tengan una mejor RPD o que tengan más potencial.

Además, especialmente durante el proceso de acumulación, los dividendos son importes pequeños por lo que el impacto de comprar 4 o 5 acciones más de una empresa puede no ser rentable desde el punto de vista de comisiones, por lo que por ahora acumulo dividendos hasta tener una masa de capital mínimo para invertir y así poder elegir, tanto el momento

como el importe que me parece más apropiado.

¡Gracias por estar ahí y Saludos!

Entradas Relacionadas:

Buen estudio que nos aclara mucho las ideas.

ResponderEliminarGracias por el esfuerzo de realizar los cálculos y la gráfica.

Gracias por pasarte por aquí!. Saludos

ResponderEliminarMe ha gustado el estudio. La clave como dices es la reinversión de dividendos, asi como el interés compuesto.

ResponderEliminarPero todo es muy relativo, ya que el cálculo es fijo. Pero resulta que la vida cambia cada día. Ya que los precios de cotización no son los mismos, así como puede cambiar el dividendo que den por acción en función de los beneficios de la empresa.

Yo he pensado que a mis hijos les haré planes de inversión, buscando valores de mayor rentabilidad por dividendo, y con este comprar otro valor que a su vez genere igual o más dividendo. Así el dia de mañana tendra dichos ahorros para, un ciclomotor o para la Universidad, etc..Antes de ese momento, tendré que dedicar tiempo a enseñarles como se ha realizado ese patrimonio, y el POR QUÉ de esa operación.Enseñarles para que sirve el dinero.!

Será ese momento de aqui a 20 años cuando veré las bondades del interes compuesto. Antes de eso será especular.

Espero que Don Dividendo siga dando estos consejo y más. Porque algo que tengo en común contigo. Es en la difusión de la cultura financiera, porque si este pais hubiera tenido más cultura financiera, no hubiera sido tan dura esta crisis, ya que se hubiera contado con capital,y los banco no hubieran cerrado el grifo con el crédito. Un saludo. Gracias.P.B.A.

Gracias P.B.A.

EliminarEn el colegio no enseñan a cuidar del dinero... y los niños deben aprender de sus padres. Si los padres son consumistas, el niño será consumista, si los padres son frugalistas, el niño será frugalista... así que espero que mis hijos sepan apreciar el esfuerzo inversor para nuestro futuro bienestar financiero.

Saludos