Continuando con los análisis de las empresas que salen en los filtros de acciones que reparten dividendo hoy le toca a ENAGAS.

Enagás nació en 1972 por iniciativa del Ministerio de Industria español como empresa pública con el objetivo de crear una red de gasoductos en toda España para implantar y extender el uso del gas natural en el país.

Descripción de la compañía:

Enagás es el Gestor Técnico del Sistema Gasista y Transportista Único de la red troncal primaria de gas natural. Cuenta con cerca de 10.000 Km. de gasoductos por todo el territorio español, dos almacenamientos subterráneos, Serrablo (Huesca) y Gaviota (Vizcaya) y tres plantas de regasificación en Cartagena, Huelva y Barcelona. Además, es propietaria del 40% de la Planta de Regasificación de Bilbao y el 40% de la terminal de Altamira, en México. Todas ellas suman una capacidad total de emisión de 6.250.000 Nm³/h y una capacidad total de almacenamiento de 2.637.000 m³ de GNL.

Recientemente ha anunciado la adquisición de la de la participación de BG Group en la planta de regasificación GNL Quintero, en Chile. Esta operación se realizará en dos tramos del 20% cada uno. Enagás previsiblemente realizará la operación junto con otro socio, de forma que, del 40% total, Enagás finalmente sería propietaria del 51% y el otro socio del 49% restante.

El resto del accionariado de GNL Quintero está compuesto por ENAP (Empresa Nacional de Petróleo de Chile) (20%), Endesa Chile (20%) y Metrogas (mayor distribuidora gasista de Chile) (20%).

La planta de regasificación está ubicada en la Bahía de Quintero, en Chile. En marcha desde 2011, tiene una capacidad total de almacenamiento de aproximadamente 330.000 m3 y una capacidad total de regasificación de aproximadamente 3,4 bcm/año.

Los principales accionistas de la compañía son:

BBK, Caja de ahorro de Asturias, Cantábrica de Inversiones de Cartera, Oman Oil Company, todas ellas con un 5% cada una.

The Children's Investment Fund Management (UK) LLP, con el 3.062%

Talos Capital Limited con el 3.062%

HSBC Holdings, PLC con el 4.334%

Fidelity International Limited con el 1.973%.

La compañía no tiene autocartera.

Revisión de parámetros de interés:

- Dividendo actual: 0,99280956 € (dato de 2011, donde se considera ya el importe del dividendo repartido a cuenta el pasado mes de diciembre, que ascendió a 0,381 € brutos por acción, por lo que queda pendiente de abonar la cantidad de 0,61180956 € por acción en Julio).

A precios actuales esto supone una RPD superior al 7% y un PER inferior a 9.

- Evolución del dividendo:

Desde su salida al parqué ENA ha venido incrementando el dividendo que reparte todos los años. Son sólo 10 años de historia, pero muestra claramente las intenciones de retribución al accionista.

La media anual de crecimiento del dividendo es del 17.8%, lo que supone duplicar el dividendo cada 4.2 años. No creo posible mantener incrementos de ese orden de magnitud, pero sí crecimientos del orden del 5 al 8% anual.

- Payout:

Actualmente se encuentra en el 65% y parece querer incrementarlo hasta el 70%. Esto no es una buena noticia para una empresa que para crecer necesita fuertes inversiones o adquisiciones internacionales. No cumple mi criterio del 60% de payout. Sin embargo si se planteara un recorte del dividendo hasta obtener un payout del 40% (un valor muy bueno), la RPD quedaría en el 4.5%.

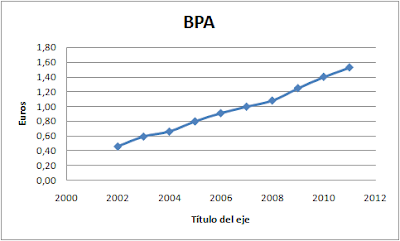

- BPA:

El crecimiento del dividendo ha ido parejo al crecimiento del BPA salvo enlos años 2006, 2007 y 2011, donde se incrementó el payout para mantener el crecimiento del dividendo.

La estructura actual tiene unos costes muy controlados con crecimientos moderados y el aumento de su BPA pasa por el crecimiento en forma de inversiones en otras áreas geográficas, lo que supone fuertes inversiones y un aumento de su endeudamiento que hay que seguir controlando.

- Técnicamente:

Nos la encontramos en plena corrección. Merece la pena reseñar que esta acción es muy difícil de verla con un estocástico mensual por debajo de 38, fijaos en las flechas que he marcado en verde. Si la acción baja lo suficiente como para que el estocástico se aproxime a la zona citada será un momento óptimo de compra desde el punto de vista técnico.

Según todo lo anteriormente comentado considero a ENA una empresa que si bien no cumple con todos mis criterios de entrada si que podría cumplirlos si quisiera (como os he comentado normalizando el payout), por lo que está en mi lista de acciones a vigilar para intentar entrar en un momento óptimo si mis recursos me lo permiten en ese momento y no hay otras acciones que considere mejor entonces.

Saludos y acordaros de suscribiros al feed si os gusta el blog!

Entradas relacionadas:

Aviso: Actualmente no tengo acciones de ENA ni intenciones de comprarla en las próximas 72 horas.

saludos dondividendo, gracias por tu analisis. queria comentarte que hasta ahora casi todos hablamos y miramos empresas del ibex, grandes y conocidas por todos, pero creo que hay auntenticas joyas en el continuo que se miran muy poco. a mi me llama la atencion una mediana, duro felguera, y una pequeñita, unipapel, las dos tienen poca o ninguna deuda, las dos tienen buenos resultados, las dos pagan un dividendo muy bueno y trimestral como a mi me gustan, que te parecen estas dos joyas?. saludos y gracias por tus comentarios.

ResponderEliminarHola Piris7. Tienes razón. El Ibex no es el único huerto del que sacar una buena cosecha. Duro está en mis quinielas, pero Unipapel no la tengo ni mirada. Me la apunto para darle un ojo en cuanto pueda.

EliminarSaludos y gracias

Primero Argentina se apropia de YPF y REPSOL se pega un batacazo de aupa. Ahora Evo Morales hace lo propio con la filial de REE. ¿Que pasará mañana en la bolsa?

ResponderEliminarHola. Gracias por el apunto. Desde luego, por poco que suponga a REE esta filial no le va a sentar muy bien. Comentaba hace unos días que REE podría bajar hasta los 29, incluso más... decía que hasta el 24 era posible... pues ya han encontrado un motivo los bajistas.

EliminarSaludos

http://www.eleconomista.es/mercados-cotizaciones/noticias/3935178/05/12/Bill-Gross-Hay-que-invertir-en-bonos-a-cinco-anos-y-acciones-que-pagan-dividendos.html

ResponderEliminarHola. Si digo la verdad... no suele hacer caso demasiado de los gurus...de todas formas...lo que dice es que hay inestabilidad y entonces sugiere refugiarse en valores más sólidos (que pagan dividendos) junto a bonos a corto plazo. En fin,... nada nuevo.

EliminarSaludos y gracias por pasarte por aquí.

Hola DD.

ResponderEliminarGracias por el analisis de ENAGAS. Estoy de acuerdo contigo aunque creo que puede seguir con su politica de divid y a la vez aumentando inversiones.

Por otro lado estoy de acuerdo con Piris. Estoy siguiendo en este momento a DuroFelguera, aunque no he comprado todavia porque lleva una temporada en tendencia bajista. ¿Podrias analizarlo un poco?

Un saludo y gracias de antemano.

Hola EDU.

EliminarMe la he apuntantado para mirarla mejor. En cuanto pueda me la estudio mejor y os cuento.

Saludos y gracias por tu comentario.